„Hierzulande mußt du so schnell rennen, wie du kannst, wenn du am gleichen Fleck bleiben willst.“

Lewis Caroll, Alice hinter den Spiegeln

Warum sollten niedrige Preise eigentlich ein Problem sein, ganz besonders für Öl?

In den letzten Wochen sehe ich beim Radfahren immer wieder Preise an der Tankstelle, die deutlich unter €1,30 pro Liter Raffinerieprodukt liegen. Autogas liegt bei deutlich unter 60 €-Cent. Sowohl der deutsche als auch der amerikanische Autofahrer sind erleichtert. So lange man billig tanken kann, ist ja alles gut.

Rein wirtschaftlich betrachtet sieht die Sache etwas anders aus. Denn, wie schon einmal erwähnt, gibt es in der Wirtschaft so etwas, das idealer Preis heißt. Den gibt es natürlich für alle Rohstoffe und Waren, nicht nur für Öl.

Wenn jetzt die Ölpreise sinken, sinken auch die Preise für Kupfer, Nickel, Kobalt, Gold, Silber, Blei und was einem sonst noch so einfällt.

„Ist doch prima“, denkt sich der Normalverbraucher, „da wird dann das nächste Auto auch noch billiger, Töchterchen wird bald 18.“

Doch des einen Leid ist des anderen Freud, wie man so schön sagt. Und die anderen sind in diesem Falle die Großindustrien. Also die richtigen Großindustrien. Die, die so groß sind, daß sie kaum einer kennt, der sich nicht schon mal mit der Thematik beschäftigt hat. So groß wie GlenStrata zum Beispiel. Kennen Sie nicht? Na also, das bestätigt doch meine Theorie.

Ich bin auch erst beim Lesen eines entsprechenden Buches auf diesen Konzern gestoßen, der eigentlich Glencore heißt. Das ist auch erst ein paar Jahre her. Nun, dieser Verein hat seine Finger in so ziemlich jedem Ressourcengeschäft bezüglich Industriemetallen und anderem Zeug, das auf unserem Planeten so abgewickelt wird.

So wie man eigentlich keinen Joghurt löffeln, eine dehydrierte Nudelmahlzeit kaufen oder in einen Schokoriegel beißen kann, ohne wahrscheinlich mit den Namen Nestlé und Kraft Foods in Kontakt zu treten, ist es quasi unmöglich, im Geschäft mit Bergbauprodukten mitzumischen, ohne dabei über Glencore zu stolpern. Ähnlich wie in anderen Branchen sind hier gerade mal wieder Fusionen in Mode. Kraft fusionierte nämlich unlängst mit Heinz, geleitet wurde diese Fusion von niemand Geringerem als Börsen-Guru Warren Buffet. Wobei Kraft Foods sich vorher noch aufspaltete, nämlich in eine Firma, die sich um Lebensmittel in Nordamerika kümmert und eine, die das für den Rest der Welt übernimmt, die heißt Mondelez International und ist die drittgrößte Nahrungsmittelfirma des Planeten.

Glencore wiederum ist eine Rohstoffhandelsfirma, die bis vor kurzen nur einen Bereich nicht abdeckte, nämlich den Bergbau selber, in dem diese Rohstoffe gewonnen werden.

Aber dieses Problem hat sich mit der aktuell gerade abgeschlossenen Fusion mit einem Laden namens XStrata erledigt, das ist nämlich eine der größten Bergbaufirmen des Planeten, die sich unter anderem um Chrom, Vanadium, Kobalt und Nickel kümmert. Zusammen mit anderen Beteiligungen hat GlenStrata damit die gesamte Wertschöpfungskette von geologischer Exploration und Schaufelradbaggern bis zum Kupfer für Computerchips und Smartphones in ihrem Portfolio. Der offizielle Name wird dann demnächst Glencore Xstrata International plc sein. Das erklärt, warum ich und viele andere von solchen Unternehmen keine Ahnung haben bzw. hatten.

„PLC“ steht nämlich für public limited company, was aus dem Wirtschaftlichen übersetzt soviel bedeutet wie „Informationen über die Firma sollten nicht an die Öffentlichkeit gelangen, das geht die nichts an“. Die Öffentlichkeit ist hier also eindeutig limitiert, die Firmenbezeichnung ist treffend gewählt. Praktische Sache, denn ohne Öffentlichkeit kann einem auch keiner reinquatschen. Weiterhin bedeutet es, daß sich diese Konzerne im Privatbesitz des Managements und ausgewählter Mitarbeiter befinden und sie oft nicht an der Börse notiert sind. So wie Glencore bis 2011.*

Und da habe ich in meiner damaligen Naivität in Nerd-Kreisen in den 1990ern noch angenommen, Microsoft wolle die Weltherrschaft an sich reißen. Spätestens mit Office 97 und der unseligen Büroklammer Clippy offenbarten sich finstere Pläne und als Bill Gates dann auch noch Apple retten mußte, um so zu tun, als gäbe es da Konkurrenz, und damit die Zerschlagung von Microsoft verhindern konnte, schienen all unsere Befürchtungen bestätigt. Die dunkle Seite der Macht war ganz offensichtlich unaufhaltsam.

Microsofts Weltherrschaft war nur eine Ablenkung. Die wahren Riesen sitzen ganz woanders.

Wenn wir gewußt hätten, daß das Thema zu der Zeit längst erledigt war, hätte man sich so manches Einprügeln auf Billys Weltkonzern sparen können. Allerdings hätten wir dann weniger Spaß gehabt.

So eine Bude wie Glencore macht einen Jahresumsatz von 233 Milliarden Dollar (2013), das ist jetzt nicht ganz unbeachtlich. Von dieser Größe ist hier also etwa die Rede, wenn es um plötzlich gar nicht mehr so trockene Themen wie sinkende Rohstoffpreise geht. Diese Konzerne freuen sich darüber ebensowenig wie die großen Mineralölgesellschaften BP, ExxonMobil, Shell, Total oder Chevron, deren Namen wiederum jeder kennt, man muß ja tanken. Nur woher das Metall für den Wagen kommt, den manipulierten Chip in der Abgassteuerung oder das Metall im Katalysator – das weiß keine Sau.

Auf der einen Seite freut sich ein Konzern wie Glencore/Strata natürlich, denn eine gefühlte Billion Dieselbagger, Diesellastwagen, Diesel-Wasserpumpen in Minenschächten und anderes Zeug werden weltweit mit fossilen Brennstoffen betrieben, die aktuell billiger sind, was die Kosten sinken läßt. Andererseits habe ich mit fallenden Preisen das gleiche Problem wie die Kollegen mit dem Öl. Niedrigerer Preis bedeutet weniger Einnahmen und auch im Bergbau gilt das Gesetz des Abnehmenden Ertrags.

Mit zunehmender Ausbeutung eines Vorkommens sinkt die Konzentration von Erz im Gestein. Man erntet, wie beim Erdöl auch, zuerst natürlich die reichhaltigen Erze ab, bevor man dann übergeht zu den weniger reichhaltigen. Im Englischen ist das bekannt als das low-hanging-fruit principle, im Deutschen erinnern wir uns dabei vielleicht an die Parabel vom Fuchs und den Trauben.

Beträgt jetzt der Erzgehalt zwei Prozent – das wäre eine gute Zahl, die heute im Kupferbergbau nirgendwo mehr anzutreffen ist – müssen für eine Tonne Kupfer X Tonnen Gestein bewegt, zertrümmert, gewaschen, nochmal zertrümmert, durchsiebt, gefiltert und der Rest auf Halde geschüttet werden. Üblicherweise folgt dann noch eine heiße Phase, denn Metalle werden ja nicht in Brocken gehandelt, daher muß man das Zeug irgendwo einschmelzen und womöglich raffinieren. Beträgt mein Erzgehalt nur noch ein Prozent – nun ja, dann muß ich eben doppelt soviel Gestein bewegen, zertrümmern usw.

Anders gesagt: Auch im Bergbau ist Energie erforderlich, um irgendwelche Metalle aus dem Boden zu holen und zu verarbeiten. Verschiedene Metalle liegen hierbei in unterschiedlichen Konzentrationen vor. Der Energieaufwand steigt aber nicht linear mit sinkender Konzentration. Ich muß bei einem Prozent Konzentration vielleicht doppelt soviel Gestein bewegen (in Wirklichkeit ist auch diese Beziehung nicht proportional) – aber ich brauche für den Gesamtprozeß mehr als doppelt soviel Energie. Das ist auch der Grund, warum Gold immer relativ teuer war in der menschlichen Geschichte. Es liegt einfach in viel geringeren durchschnittlichen Konzentrationen in der Erdkruste vor als so etwas wie Eisen.

Die Preisentwicklung für Industrierohstoffe ist global aus denselben Gründen rückläufig wie beim Öl: Die Nachfrage geht zurück, denn das so vielgepriesene globale Wirtschaftswachstum ist bei genauerer Betrachtung eher eine schwindsüchtige Libelle als ein wütender Hulk. Weniger Nachfrage, sinkender Preis, weiterhin hohe Kosten – also fördert man weiter, was nur geht, was wiederum zu weiter fallenden Preisen führt. Aber wenn man ein Rohstoffkonzern ist, lebt man eben vom Verkauf von Rohstoffen.

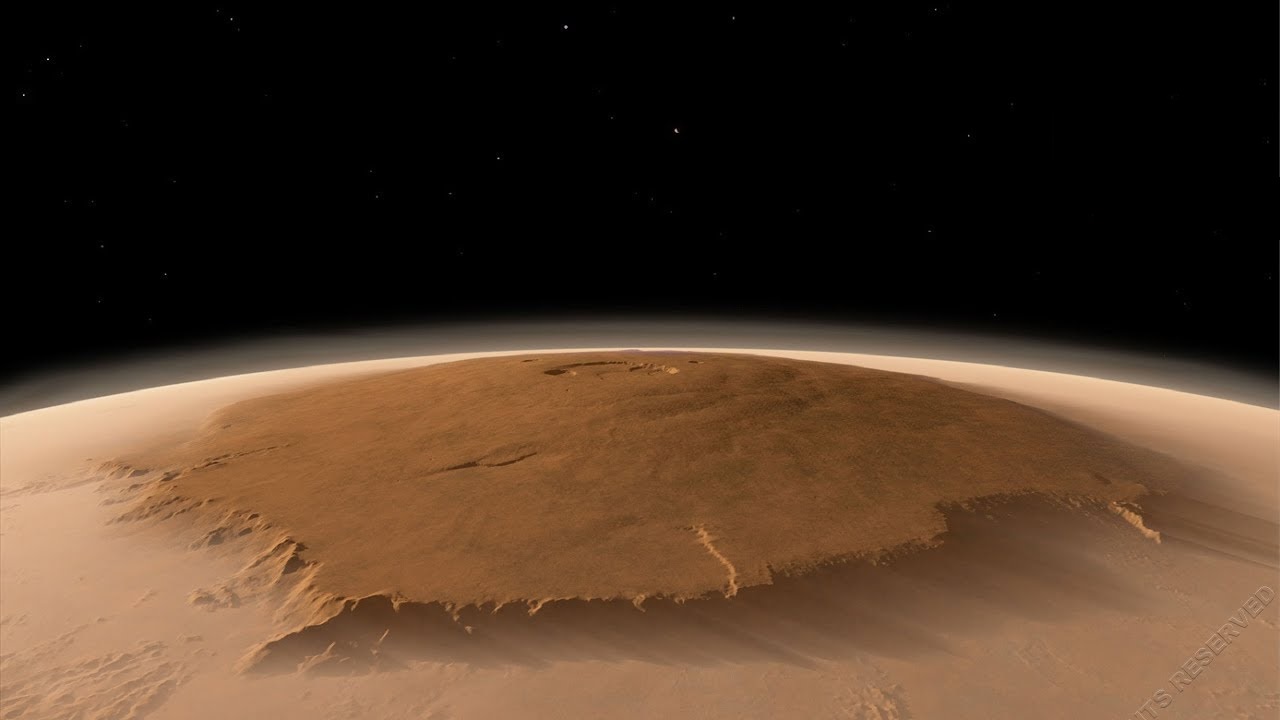

Bild 1: ,,Der Alchemist, auf der Suche nach dem Stein der Weisen, entdeckt den Phosphor“

Bild von Joseph Wright, 1771. Derby Museum and Art Gallery.

Schon immer hat Mensch ohne Mühe die Metalle der Erde gewinnen wollen. Bisher allerdings ohne Erfolg. Der Einsatz von Energie ist universell notwendig.

Wir haben es aktuell mit einer Weltwirtschaft zu tun, in der die Preise fallen, weil die vorherigen Energiepreise auf Dauer zu hoch waren, was natürlich bedeutet, der jeweilige Konsument kann sich diese Preise auf Dauer nicht leisten. Was wiederum bedeutet, er spart dann an anderer Stelle. Noch einmal: „Konsumenten“ sind in diesem Bild natürlich auch ganze Nationen, nicht nur Otto Normalverbraucher, John und Jane Sixpack oder Genosse Hong Li aus der örtlichen Agrarkooperative.

Aber am Ende – oder am Anfang – ist eben immer der individuelle Bürger. Sind die Preise für Sprit zu hoch, muß an anderer Stelle gespart werden. Teure Energie bedeutet auch teures Supermarktfutter, all das drückt den privaten Konsum, verringert die Anzahl der Verkäufe von billigem Plastiknippes im WalMart und somit auch die Zahl der Containerschiffe, die dieses ganze sinnlose Zeug von China aus in alle Welt karren. Was am Ende dazu führt, daß China weniger Kohle, Kupfer, Nickel, Blei und Zinn braucht und auf dem Weltmarkt bestellt und aktuell ein Wirtschaftswachstum von nur 6,9 Prozent nach offiziellen Zahlen annonciert – was für chinesische Verhältnisse katastrophal wenig ist. Womit wir wieder bei Typen wie Glencore/Strata sind und deren langen Gesichtern.

Im Gegensatz zum eigentlich favorisierten Peak-Oil-Modell, in dem zu hohe Preise der Weltwirtschaft in einer Abfolge aus Schweinezyklen das Genick brechen, sind es zu niedrige Energie- und Rohstoffpreise, die die Dynamik des globalen Wachstums auf ziemlich Null herunterbremsen.

Erwartungsgemäß hätte ein Hochpreiszyklus zur Zerstörung der Nachfrage führen sollen, damit zum Preiszusammenbruch und zur Rezession, siehe 2008. Gefolgt von Wiederbelebung der Nachfrage, steigenden Preisen und schließlich wieder einer Hochpreisphase, die überhitzt, was zur Zerstörung der Nachfrage führt…und so weiter ad infinitum.

Das es durch stagnierende Nachfrage zu dauerhaftem Preisverfall kommt, war eigentlich mehr gebucht unter „Möglich, aber unwahrscheinlich.“

Witzigerweise bin ich selber vor mehr als einem Jahr beim philosophischen Vor-mich-hin-Grübeln auf exakt dieses Szenario gestoßen. Das war, als ich versuchte herauszufinden, was denn da plötzlich mit den Ölpreisen passiert. Irgendwie kam ich zu einem Zusammenspiel der Faktoren, die bei sinkenden oder auf niedrigem Niveau stagnierenden Preisen zu rezessiver Weltwirtschaft führen. Ich bin kein ideologisch verblendeter Wirtschafts„wissenschaftler“ oder Geologe, also muß ich natürlich geistig in so einem Fall alle Möglichkeiten durchspielen. Keinerlei akademische Grade halten mich hier von wüster geistiger Spekulation ab.

Jetzt könnte man Selbstgespräche mit philosophischem Hintergrund irgendwelchen bewußtsseinserweiternden Drogen zuschreiben. Aber in Wirklichkeit ist das ein Hobby von ganz vielen Menschen.

Schon warnen Ökonomen vor einem gefährlich schwächelnden China oder Brasilien. Ja, so ist das halt in der von allen regulierenden Fesseln befreiten, alle Menschen beglückenden globalisierten kapitalistischen Wirtschaft.

Bereits im Mai des Jahres grübelte Tyler Cowen in der NYT, ob es sich beim aktuellen Abschwung tatsächlich um einen normalen Zyklus handelt oder ob da mehr dahinterstecken könnte. Dieses „zurück zum Normalen“ bedeutet aber für Cowen, den alten Ökonomen, lediglich eine Rückkehr zum „normalen Wachstum“. Wie übrigens für die meisten anderen seiner Sorte auch, Politiker eingeschlossen.

Aber insofern kann ich Mr Cowens Frage beantworten: Die Wirtschaft wird nicht zum alten Wachstum zurückkehren. Ich denke, es hat sich wohl ausgewachsen. Was durchaus zum Auswachsen ist.

Die ZEIT stellte unlängst fest, daß die Inflation in Deutschland auf Null gesunken sei, was den Zielen der EZB, die diese ja gerne auf etwa zwei Prozent halten möchte, deutlich zuwiderläuft. Warum ist das so ein Schrecken für die Zunft der Zahlenbändiger und Wirtschaftsexperten? Ich meine, wenn meine Butter statt € 1,15 nur noch € 0,79 kostet, kann das doch nicht schlecht sein?

Na ja, das kommt auf den Standpunkt an. Ebenso wie große Rohstoffkonzerne haben alle Unternehmen bei sinkender und stagnierender Nachfrage letztlich nur eine Wahl, um Dinge an den Mann zu bringen: Sie müssen es über den Preis versuchen.

Also sinken die Verbraucherpreise, die Verbraucher freuen sich. Bis zu dem Moment, wo die Molkerei in der Nähe dichtmacht, in der man selbst arbeitet, weil auch ein Konzern früher oder später nicht weiter mit Verlust verkaufen kann. Und die dickste Zahl in einem Unternehmen sind halt immer die Personalkosten. Wer keine Arbeit mehr hat, gibt noch weniger Geld aus als vorher, als die Preise für einige Dinge schon zu hoch waren. Eventuell kann er seine Kredite nicht mehr bedienen und verliert Haus, Hof und Auto.

Was wiederum bedeutet, daß Firmen, die Häuser, Höfe und Autos herstellen und vertreiben, ein Problem bekommen. Sind es zu viele Menschen, denen das passiert, führt das vielleicht auch zu Problemen im Bankensektor, denn irgendwer muß die Kredite für Haus, Hof und Auto ja vergeben haben. Dieses Szenario könnte Ähnlichkeiten mit der Realität aufweisen.

Gut, jetzt könnte man statt 250 Molkereimitarbeiter auch wahlweise zwei Vorstandsmitglieder entlassen und hätte noch mehr Geld gespart. Aber das passiert natürlich nicht, da ist das kapitalistische Wirtschaftssystem vor.

Diese Kombination sinkender Preise mit gleichzeitiger Stagnation oder sogar einem Absinken der Nachfrage ist bei Standard-Ökonomen extrem gefürchtet. Deswegen grübeln die auch alle ständig darüber nach, was denn jetzt faul sein könnte im Staate Dänemark. Natürlich denken Standard-Ökonomen niemals an so etwas wie Energiefluß, wenn sie an Wirtschaft denken. Deswegen liegen die auch ständig falsch. Also haben die BWL studiert, damit sie sich eine möglichst verschwurbelte Ausrede für ihr permanentes Versagen ausdenken können, um im Geschäft zu bleiben. Diese Leute werden fürs Grübeln massiv überbezahlt, während schlaue Internet-Grübler wie ich am Rande der Gesellschaft in Bambushütten hausen und von Sozialhilfe leben müssen. Ach ja, die Welt ist ungerecht.

Energiegewinnung fordert immer Energieinvestition, das ist unabänderlich. Auftritt der Roten Königin.

Die Wahrheit ist, daß sich die Welt im Moment mit rasender Geschwindigkeit auf die Betonmauer zubewegt, auf die irgendwelche Nerds schon vor 43 Jahren mit roter Leuchtfarbe „Grenzen des Wachstums“ gesprüht haben. Die globale Wirtschaft wächst nicht mehr, weil es einfach zu teuer wird, sie weiter mit immer größeren Mengen an Energie zu versorgen. Denn nur größere Mengen erzeugen Wirtschaftswachstum, also besser gesagt, eine Zahl, die man als solches publizieren kann. Selbst hohe Preise sind auf Dauer keine Rettung, denn ebenso wie bei Metallen aus dem Boden erfordert es immer Energie, um Energie zu beschaffen. Immer schneller und schneller muß sich die globale Wirtschaft abstrampeln, nur um auf derselben Stelle zu bleiben. Man nennt das das Red-Queen-Syndrom.

Wirtschafts„wissenschaftler“ übersehen diesen Aspekt eigentlich immer vollständig und ausgiebig und reden lieber davon, daß Rohstoffe immer teurer werden. Das dieses „teurer werden“ sich in einem völlig anderen Bereich vollzieht als dem rein finanziellen, fällt bei dieser Betrachtungsweise unter den Tisch.

Das wird dann problematisch, wenn die Preise für irgendetwas fallen, denn dann sagen die Wirtschaftler gerne „Uff, was für ein Glück, die Krise ist überwunden.“

Man interpretiert das auch gerne als Zeichen des Göttlichen Marktes, denn nach der immer noch gängigen Theorie wird etwas ja dann billiger, wenn es reichlich vorhanden ist. Weswegen auch in den letzten Monaten immer wieder der Tod von Peak Oil verkündet wird. Wirtschaftler interpretieren ein Überangebot an den Märkten gerne als eine Vermehrung der jeweiligen Ressource, was aber leider kompletter Blödsinn ist. Deswegen bietet die derzeit propagierte Wirtschaftsreligion so recht keine Erklärung für die aktuellen Ereignisse rund um Öl und anderes Zeug. Die Energie-Sicht hingegen schon.

Wie schon einmal erwähnt, ist das derzeitige Zuviel an Öl kein Zeichen dafür, daß wir zuviel Öl hätten oder gar mehr als vor einem Jahr. Das Öl staut sich, weil es weniger nachgefragt wird. Auch von einer Überwindung der Krise kann keine Rede sein, denn energetische Preise sinken nicht einfach, so wie finanzielle Preise das tun.

Wenn einer der großen Ölmultis vor einem Jahr, im Sommer 2014, für drei Barrel Erdöl aus kanadischen Teersanden oder amerikanischem Fracking ein Barrel an Öläquivalent in Energie aufwenden mußte, wie hoch ist der Aufwand dann heute?

Die schlichte Antwort ist: Genauso hoch. An den Energiekosten hat sich nichts geändert, der finanzielle Marktpreis ist in den Keller gegangen. Wir haben also vor einem Jahr ein Gewinn/Einsatz-Verhältnis von 3:1 gehabt und haben es jetzt auch noch. Selbstverständlich kann man aber auch energetische Kosten senken.

Man kann mit weniger Rigs, also Bohrplattformen, mehr Quellen anbohren als früher. Dazu braucht man weniger Personal. Außerdem kann man lernen, effektiver zu arbeiten, also aus dem Einsatz mehr rauszuholen, indem man weniger Chemiebrühe einsetzt, um denselben Fracking-Effekt zu erreichen wie früher. Der Standard-Ökonom sagt dann: „Wir haben die Produktivität verbessert.“

Was auch stimmt. Weniger Personal heißt weniger Kosten, weniger Chemiebrühe ebenfalls. In der energetischen Sicht der Dinge heißt das EROEI oder „energy returned on energy invested“. Hier brauchen weniger Lastwagen, die ja die Chemiebrühe transportieren, weniger Energie, in diesem Falle in Form von Diesel. Weniger Menschen brauchen weniger Energie in Form von gefahrenen Kilometern zur Arbeit. Auch direkte Einsparungen sind hier möglich, beispielsweise durch bessere Pumpen, die dann weniger Energie in Form von Elektrizität brauchen. Man entläßt quasi ein paar Energiesklaven auf der Baustelle.

Ebenso wie im Bereich „Geld“ können solche Dinge aber nur begrenzt durchgeführt werden. Man kann also vielleicht noch eine Runde Personal entlassen und finanzielle Kosten senken. Noch einmal bessere Pumpen bauen kann man wahrscheinlich nicht, denn die würden dann so teuer, daß sie das bißchen gesparte Energie mehr als auffressen.

Nun, ein Verhältnis von 3:1 ist etwa das, was kanadische Teersande vom Energiestandpunkt zu bieten haben. Je nach Quelle kann das auch mal 6:1 sein, aber höher ist es nicht. Insgesamt bleibt es damit unter der Selbstbehaltschwelle der Energiekosten. Denn unsere Zivilisation – jede Zivilisation – braucht einen bestimmten Energiefluß, nur um ihren status quo zu halten. Joseph Tainter hat in The collapse of complex societies versucht, diesen unteren Schwellenwert zu bestimmen, ab dem es wirklich abwärts geht. Er kommt dabei auf ein Verhältnis von mindestens 5:1. In realistischer Betrachtung kommt Tainter auf eher 8 oder 10:1.

Bild 2: EROEI für die Ausbeutung verschiedener Energieressourcen.

Die Markierung bei 8 ist der ungefähre Selbstbehalt einer Zivilisation nach den Ausführungen von Joseph Tainter. Fällt die Energieausbeute unter diesen Wert, ist ein Niedergang unvermeidlich.

Grafik nach Ugo Bardi, Der geplünderte Planet, München 2013 (hier Seite 267).

Mensch müßte pro Barrel Erdöl, den er als Energieäquivalent investiert, mindestens acht Barrel Öl gewinnen, nur damit er auf der Stelle tritt. Exakt das passiert bereits seit Jahren, daher stagniert die Weltwirtschaft auch vor sich hin bzw. wird sehr bald wieder in Rezession versacken. Die Rote Königin zwingt uns zu immer schnellerem Spurt im Hamsterlaufrad.

Ist das Limit von 10:1 richtig, geht sogar seit einiger Zeit Nettoenergie verloren, was den Absturz natürlich zeitlich nach vorn verschieben würde. Wissenschaftlich gesprochen hätte sich eine Energiequelle in eine Energiesenke verwandelt. Unsere globale und globalisierte Zivilisation wäre in derselben Position wie ein Schakal, der jeden Tag ein Kaninchen fängt, das ihm 2000 Kilokalorien einbringt. Aber bei der Jagd verbraucht er 3000 Kilokalorien. Trotz seines Jagderfolgs wäre unser Schakal zum Hungertod verdammt.

Das Ganze ist global natürlich eine Mischkalkulation, denn in Saudi-Arabien ist EROEI eindeutig besser als in Kanada. Insgesamt sieht es aber trotzdem eher mau aus. In der standard-ökonomischen Finanzwelt äußert sich das in den Zahlen zum Kapitalaufwand. Von 1985 bis 1999 lagen die jährlichen Steigerungen in der Ölindustrie bei etwa 0,9 Prozent, waren also sehr moderat. In dieser Zeit war das Öl geradezu unglaublich bilig. So billig, daß ein Paper von 1998, betitelt „The end of cheap oil“ von den allermeisten Leuten rundweg ignoriert wurde. Ich persönlich stolperte da erst gegen 2004 drüber. Aber die Autoren hatten völlig recht.

In der Periode von 1999 bis 2013 stieg der Kapitalaufwand in Sachen Ölförderung pro Jahr um 10,9 Prozent, also auf etwa den zwölffachen vorherigen Wert. Im Durchschnitt, wohlgemerkt!

Bild 3: Zunehmende Ineffizienz der Energiegewinnung

Der Verlauf der Investionskurve in der Mineralölindustrie zeigt deutlich, wohin die Reise ging und weiter gehen wird. Die zunehmende energetische Ineffizienz erscheint im Finanzmarkt als massiv steigender Kostenaufwand. Grafik basiert auf ourfiniteworld.com. Ursprüngliche Bildquelle in der Grafik.

Finanziell hat das zur Folge, daß die Schuldenlast der Ölindustrie seit 2010, mit Beginn des Frackingbooms, trotz großer ausgewiesener Gewinne sehr stark zugenommen hat. Denn Investitionen dieser Art werden in unserem Wirtschaftssystem üblicherweise kreditfinanziert.

Man hätte weiter steigende Ölpreise gebraucht, aber diese blieben ab 2011 relativ konstant. Zwar konstant zu hoch aus Sicht des Verbrauchers, aber konstant.

Also brauchte man natürlich Kredite. Oder man muß weniger Geld ausgeben. Was die großen Konzerne bereits seit Anfang 2014 tun, und da war der Ölpreis noch viel höher. Der Erfolg der Fracking-Strategie trug und trägt gleichzeitig den Keim des eigenen Untergangs in sich. Man hat überhaupt nur bis jetzt durchgehalten, weil man die eigene Produktivität gesteigert hat, wie das eben so heißt bei den Wirtschaftlern. In Wirklichkeit hat man aufgehört, Zukunftspläne zu verfolgen, da man sie nicht mehr bezahlen konnte.

In der Gesamtgesellschaft macht sich all das als Rezession bemerkbar oder Wirtschaftsschrumpfung. Schrumpfende Wirtschaft ist der Dämon der Priesterkaste mit ihren Wirtschafts-Nobelpreisen, drum nennen die Schrumpfköpfe des ifo-Instituts oder andere das „Negativwachstum“.

Denn wenn im Bereich der Energiegewinnung immer mehr Energie gebraucht wird, muß diese Energie natürlich in anderen Bereichen der Gesellschaft fehlen. In der auf Geld statt Energie basierenden Wirtschaftssicht spricht man dann von „fehlendem Konsum“ oder allgemein „fehlender Nachfrage“ oder eben „fehlenden Investitionen“. Geld ist – ich erinnere noch einmal daran – eben nur ein schwacher Schattenwurf der wahren Macht, die unser Sein und Nichtsein bestimmt: Energie.

Und so schließt sich der Kreis, das Dilemma ist perfekt.

Sind die Preise zu hoch, erwürgen sie das dogmatisch verlangte Ewige Wachstum. Sind sie zu niedrig, erwürgt das die Firmen weltweit, die immer geringer konzentrierte Rohstoffe in immer höherer Menge ernten sollen, um diese ewig wachsende Wirtschaft zu versorgen. Der abnehmende Ertrag sorgt dafür, daß die energetischen Kosten hoch bleiben, auch wenn die Marktpreise in Dollar/barrel oder Dollar/Tonne nachgeben. Was wieder die Unerheblichkeit der Finanzwerte aufzeigt. Erst streicht man Investionen zusammen, also die Zukunft, dann entläßt man Personal, schließlich geht man pleite.

Erst Ende September hat ein nicht ganz kleiner Laden wie Shell verkündet, seine Bohraktivitäten in der Arktis im wahrsten Sinne des Wortes einzufrieren. Für immer, wie ich annehme.

Denn für eine Wiederbelebung solcher Projekte bräuchte es einen dauerhaft hohen Ölpreis, sonst ist hier kein Gewinn zu erwarten. Aber ein hoher Ölpreis erwürgt dann wieder die Wirtschaft und…ach, es ist nicht leicht im Kapitalismus, dieses ewige Wachstum hinzukriegen. Was für das Öl gilt, gilt auch für alle anderen global player an der Ressourcenfront. Die dicksten und schönsten Früchte sind längst gepflückt, verarbeitet und gegessen. Für die anderen hoch hinauf in den Baum zu kraxeln, ist mühselig und gefährlich. Und teuer.

Ein Öko-Wirtschaftsunternehmen wie Greenpeace feiert die sieben Milliarden teure Niederlage von Shell als persönlichen Triumph. Ja, Greenpeace ist ein Wirtschaftsunternehmen in meinen Augen. Hier werden ökologische Feigenblätter benutzt, um Gewinne zu erzielen, nachdem man irgendwelchen Idealisten den Kopf weit genug verdreht hat, damit die werbewirksam japanische Walfänger mit Zodiac-Schlauchbooten belästigen. Früher hatte dieses Unternehmen vielleicht mal Ideale oder sowas, aber die hatte Joschka Fischer auch mal.

Shells teure Niederlage in der Arktis wird als Triumph gefeiert. In Wahrheit ist es ein Menetekel für unsere Zivilisation.

Tatsächlich manifestiert sich hier ein weiteres Symptom der Langen Dämmerung, was eindeutig kein Grund zum Jubeln ist. Die Weltbevölkerung nimmt weiterhin zu und natürlich müssen wir ja weiter konsumieren wie die Doofen, das ist die Basis unseres Wirtschaftsystems.

Ölfelder sind nichts, was man mal eben an- und ausschaltet. Solche Dinger haben Planungshorizonte von einem Jahrzehnt, würde ich mal schätzen. Projekte, die jetzt eingestampft werden, kann man nicht einfach über Nacht wieder aus dem Keller holen, sollten die Ölpreise wieder steigen.

Gut, im aktuellen Fall haben sich Shells Probebohrungen auch als unergiebig erwiesen, das kommt natürlich erschwerend hinzu. All diese ganzen Arktis-Rohstoffe, von denen die Reporter der Wirtschaftsteile großer Tageszeitungen so schwärmen, sind ja größtenteils fiktiv. Es heißt immer so nett „vermutete Rohstoffe“. Die müssen sich erst noch als wahr herausstellen. Ich erinnere da an einen anderen Beitrag und den Teil der Grafik aus dem World Energy Outlook, der bezeichnet ist mit „yet to be discovered“.

Übersetzt heißt das nämlich: „Wir haben keine Ahnung, ob es dieses Zeug gibt, aber wir malen es mal in die Grafik rein, sonst sind unsere Zahlen nämlich direkt für die Füße.“

Außerdem würde dann auch der dümmste Politiker merken, daß es da irgendwie eine Lücke gibt, die nicht mit Energie gefüllt ist. Dann stellen Menschen womöglich unangenehme Fragen. Warum sollte man also die Beweger der Machthebel mit unnötig genauen Fakten versorgen? Das sorgt nur für Unruhe.

Also bewegt sich die Weltwirtschaft augenblicklich so dynamisch wie eine Ameise auf Honig ihren Pfad entlang, auf dem wir alle nach dem Willen unserer Lenker und Wirtschaftler einfach nur noch mehr Gas geben müssen, dann wird das mit dem Wachstum schon wieder so wie früher.

Das die Wachstumsraten der westlichen Industriegesellschaften schon seit 30 Jahren sinken, dieses immer wieder zitierte „früher“ also schon ein Weilchen her ist, lassen wir da mal außen vor, ich will nicht zu kleinlich sein.

Ich fühle mich derzeit beim Betrachten der Welt stark an Wile E. Coyote und den Roadrunner erinnert. Der Roadrunner sagt „Meep Meep“ und streckt uns die Zunge raus. Wir – also die globale Zivilisation – hecheln hinterher und lassen uns immer neue Tricks einfallen, um das verdammte Ewige Wachstum doch zu kriegen.

Bild 4: Der berühmte Wirtschaftswissenschaftler Prof. Dr. Wile E. Coyote verfolgt seinen Widersacher, den Entropievogel namens Roadrunner. Man beachte, daß trotz der eingesetzten Frackingrakete das gehässige Geflügel auch diesmal siegreich bleiben wird.

Aber gerade, als wir so richtig mit Karacho um die Kurve schießen, laufen wir in die von uns selbst aufgebaute Gummiband-Falle. Wir alle wissen natürlich sofort, was passieren wird: Das Gummiband dehnt sich und dehnt sich und deeeeeehnt sich…bis Coyote stehenbleibt und eine Sekunde lang verzweifelt aus dem Fernseher in unsere Augen guckt.

Es ist diese eine Sekunde, bevor das Gummiband seine gespeicherte Energie in Form eines cartoongewaltigen „Zurückschnalz!111!“ wieder freigibt und den armseligen Karnivoren mit genug Schwung in die Gegenrichtung befördert, um ihn in die nächste Schlucht, in die nächste Felswand oder sonstwie aus der Szene zu schleudern, Friede seinen Einzelteilen.

Mensch steht genauso dämlich da. Wir hecheln und hecheln und hecheln und holen immer noch mehr Zeug aus dem Boden, um ein Wachstum voranzutreiben, das uns die Probleme, die wir nach dem Willen unserer weisen Lenker mit Wachstum lösen sollen, gerade erst aufgehalst hat. Wir verlieren bereits deutlich an Schwung, der Moment des verzweifelt-aus-der-Wäsche-guckens ist nicht mehr viele Szenen entfernt.

Und so ist es im Endeffekt egal, ob die Rohstoffe tatsächlich ausgehen, ob sie nicht mehr gefördert werden, weil es sich offiziell nicht mehr profitabel machen läßt oder ob wir die richtige Ursache wahrnehmen und feststellen müssen, daß es keinen Sinn macht, mehr Energie in etwas hineinzustecken, als wir aus dem jeweiligen Dingsbums werden rausholen können.

Letztlich ergibt sich eine Weltwirtschaft, die einen Schlag in den Nacken bekommt, in Rezession fällt, sich mühselig wieder aus dem Loch rausarbeitet, nur um dann den nächsten Tritt auf die Finger verpaßt zu kriegen. Als Grafik aufgezeichnet ergibt sich hier schlicht eine Abwärtskurve in Treppenstufen, stellt man es sich dreidimensional vor, ist es eine enger werdende Abwärtsspirale. Dieser Absturz auf Raten wird das Fundament der Langen Dämmerung sein, das ist bereits jetzt deutlich erkennbar.

Kassandra sieht die Zukunft hier also folgendermaßen:

Entweder fallen die Energiepreise weit genug, um global wieder Kaufkraft freizumachen, die in den Konsum fließt. Dies führt zu steigender Energienachfrage und somit zu steigenden Preisen, wenn der aktuelle Marktüberschuß verbraucht wird. Meine persönliche Einstufung hierfür: Unwahrscheinlich. Denn es bräuchte einen massiv höheren Preis auf dem Energiesektor, womit wir wieder beim Schakal im Hamsterrad wären oder so ähnlich.

Bei der zweiten Möglichkeit stagnieren die Preise weiter auf doppelt schlechtem Niveau vor sich hin. Zu niedrig zum Investieren, noch immer zu hoch für Konsumbelebung und somit Wirtschaftswachstum. Eine Steigerung der Nachfrage ergibt sich hier maximal durch Bevölkerungswachstum. Verlieren aber woanders Menschen ihre Jobs, haben sie keine Häuser, Autos etc. mehr. Die Welt würde sich in Japan verwandeln, da dümpelt das schon 20 Jahre so vor sich hin.

600 Millionen Arbeitsplätze für junge Menschen würden gebraucht innerhalb der nächsten 10 Jahre. Ich denke nicht, daß es die geben wird.

In beiden Szenarien platzen kreditbasierte Blasen, die seit 2010 überall global entstanden sind, seien es Frackingfirmen in den USA oder vielleicht chinesische Geisterstädte. Insgesamt ist der nächste Nackenschlag für die Finanzwelt absehbar, die nächste große Schockwelle ist nur eine Frage wahrscheinlich eher kurzer Zeit.

Die Option, mit billigem Geld über die Risse in unserer Illusion einer Weltwirtschaft drüberzuspachteln, besteht nicht länger. Die Zinsen sind bereits auf Null oder niedriger.

Die Option, wieder „too big to fail“ zu betreiben, nur eben diesmal in der fossilen Industrie, besteht ebenfalls nicht mehr. Nach der Nummer mit den Banken werden die Bürger der Industriestaaten das nicht noch einmal hinnehmen. Weitere Schulden aufzunehmen, um die fossile Industrie massiv zu stützen und so durch Quasi-Verstaatlichung den Kollaps offiziell nicht stattfinden zu lassen, ist ebenfalls nicht möglich. Die Kreditwürdigkeit diverser Länder ist bereits jetzt ein windiges Konstrukt, und ich meine nicht Griechenland. Früher oder später wird also unweigerlich der Ruf aus der Menge ertönen: „Aber der Kaiser ist ja nackt!“

Es wird ein definierender Moment für unsere Zivilisation sein.

(klitzekleines) Update 20200119:

* diese Zeilen könnten einen Hauch von Sarkasmus enthalten, was offenbar nicht allen Menschen zugänglich ist.

Erläuterung: Glencore/Strata befand sich bis 2011 quasi in Privatbesitz seiner geschäftsführenden Gesellschafter. Es war also, was „public“ angeht, exakt das Gegenteil des Wortbegriffs. Die Umfirmierung in eine PLC entspricht in etwa einer deutschen AG. Die „PLC“ ist also Voraussetzung dafür, eben doch an der Börse gehandelt zu werden. Es handelt sich also quasi um einen kleinen Scherz zwischen den Zeilen mit der Bedeutung von „public limited“.

Kassandra weist zudem darauf hin, daß auch öffentlich börsennotierte Unternehmen mit ihrer Öffentlichkeit im Sinne von Transparenz gerne mal ein paar Probleme haben. Peace!

Hallo mein Guter!

Schön, Dich hier noch putzmunter und in vollem Schwung zu sehen!

Ich schaue mal wieder hier vorbei, weil ich in Deinem Blog die Ursache für Deine Abstinenz an anderer Stelle (Du weißt, wo ich meine) vermute…

Bevor man sich also dort beginnt, ernsthafte Sorgen zu machen, werde ich mir erlauben, dort zu verkünden, dass alles gut ist und andere Dinge momentan Priorität haben.

Viele Grüße und alles Gute!

B.

Das kannst du gerne tun. Vielleicht lenkt das ja Aufmerksamkeiten in die richtige Richtung 😀

Ich bin durch die aktuellen Ereignisse der letzten Monate einfach so…beschäftigt und bitte um Nachsicht.

Nachsicht… sowas gibt es bei uns nicht 😉

Quatsch…. verstehe ich und lese hier auch gespannt mit!

Das Mitlesen erfolgt auf eigene Gefahr. Sollte ja bekannt sein.

Blaue Pille: Alles weiter wie gehabt. Rote Pille: Willkommen in den tiefsten Tiefen des Kaninchenbaus.

Und was die Nachsicht angeht: Das war nur so ein Höflichkeitsspruch. Ich schreibe hier auch unnachsichtig weiter 😀

Überaus interessant und informativ geschrieben. Ich bin hier gelandet, da ich (d)einem Link von ZON gefolgt bin. Ich freue mich immer sehr über fundierte Kommentare des Wächters. Werde mich ab jetzt auch hier öfter mal umschauen und bekomme ja nun eine e-Mail Nachricht, wenn neue Beiträge erscheinen. Ich schreibe selbst ein kleines Blog. Nicht mit diesem vergleichbar und eher seichte Kost und Blödelei. Eher Unterhaltung und nur ab und zu lasse ich ein paar ernstere Gedanken meinerseits da. Aber ich würde gerne auf meiner Seite zu kassandra21 verlinken. Mein Blog lesen eh nur paar Kumpels und Bekannte (wenn überhaupt. War mal ein Auslandsblog, aber da ich nun nicht mehr im Ausland wohne, lesen auch weniger), aber manche haben die Augen eben nicht ganz vor der Realität verschlossen und freuen sich evtl. auch über so gut geschriebene und informative Texte. Natürlich nur mit deinem Einverständnis! Und solltest du Bedenken haben, verstehe ich das voll und ganz und werde mich trotzdem weiterhin hier tummeln und bei ZON über deine Kommentare freuen.

Viele Grüße und Hochachtung vom Lotharier

Aber gerne doch. Ich bin für Weiterempfehlungen durchaus zu haben 😀

Und gegen heitere Blogs ist nichts einzuwenden. Solange Du keine Schminktips oder Kochrezepte verbreitest.

„Wenn wir nicht drüber lachen, wird’s auch nicht lustiger.“ – Urban Priol

„In der Periode von 1999 bis 2013 stieg der Kapitalaufwand in Sachen Ölförderung pro Jahr um 10,9 Prozent, also auf etwa den zwölffachen vorherigen Wert. Im Durchschnitt, wohlgemerkt!“

Das scheint mathematisch unwahrscheinlich. Die Grafik widerspricht dem auch.

Ob das mathematisch unwahrscheinlich ist, wäre im Zweifel irrelevant. Herzinfarkte bei unter 30jährigen sind das auch.

Ich hoffe, die Grafik korrekt interpretiert zu haben. Im Grunde steht es ja dran, was gemeint ist.

Fakt bleibt auf jeden Fall, daß die Kosten/barrel seit Beginn der 2000er sehr stark nach oben gingen, ohne daß dem ein entsprechender Mehrbetrag an Öl gegenüber steht.

Eine weitere Grafik dieser Art

Noch eine Grafik dieser Art

Achtung: der zweite Link zeigt ausschließlich ExxonMobil und nur ein Jahr an, nämlich Q1/2018 – Q1/2019, ist also keine zwingend repräsentative Gesamtgrafik!

Der hinter dem Bild hängende Artikel geht aber in die Details.

Bin eben durch Zufall über diesen Beitrag gestolpert. Danke für die tollen Gedanken und Informationen, sehr spannend zu lesen! Einiges war mir zwar schon klar, aber Dein Text hat mich definitiv weitergebracht!

Danke schön. Und gerne 🙂

Vielleicht ist das ja der Grund für die aktuell zunehmenden Aggressionen gegen Iran: Dort kann man noch für unter 10$ pro Barrel Öl fördern. Und zeitgleich die Waffenindustrie wieder in Schwung bringen, für Boeing fällt sicher auch etwas ab. Win-Win-Win quasi.

Man muss nur an die dicken Früchte dort herankommen – noch ist ein „Zaun“ drum.

Das ist schon deswegen witzig, da Iran ja eigentlich seit Jahrzehnten daran gehindert wird, sein Öl einfach mal auf den Weltmarkt zu werfen wie alle anderen auch. Sollte das passieren, würde der Preis womöglich mal so weit fallen, daß der normale Konsument die Weltwirtschaft wieder richtig ankurbeln kann. Mit Kreditkarte, natürlich.

Dummerweise würde dann aber die Frackingblase quasi sofort implodieren, was das globale Finanzsystem diesmal wohl mit einem kompletten Existenzausfall quittieren dürfte. Beim nächsten Mal werden die Banken nicht wieder gerettet. Politiker werden nämlich ungern in ihren Dienstwagen angezündet von ihrer Bevölkerung.

Es ist also eigentlich egal, ob man an das iranische Öl billig rankommen kann oder nicht. Oder ob das je der Fall sein wird. Wir sind in Sachen fossiler Unterbau der Industriegesellschaft auf jeden Fall gekniffen. Sollten sich die USA dazu hinreißen lassen, diesem Land auch noch Frieden und Demokratie zu bringen, genügt wohl ein Blick auf den benachbarten Ex-Staat.

Hi,

wie äußerst du dich zu erneuerbaren Energien?

Wenn ich das mit dem Energieverhältnis richtig verstehe müssten wir ja gerade ALLES was wir noch an Energie haben darin investieren? Damit wir so schnell wie möglich fossile Abhängigkeiten verlieren.

Danke für deinen Artikel

Generell stehe ich den Regenerativen durchaus aufgeschlossen gegenüber. Allerdings bringt die aktuelle Herangehensweise an diese Thematik ihre eigenen Probleme mit sich.

Ganz kurz angerissen sage ich Folgendes:

– Es wird keine zu 100% regenerative Energieversorgung geben. Heute nicht, morgen nicht und auch in einem Jahrzehnt nicht.

– Der Mythos des Fortschritts wird auch bei dieser Thematik erfolgreich verhindern, daß Mensch sich hier auf Lösungen konzentriert, die auch ein gewisses Maß an Erfolg versprechen.

Ich habe da schon längere Zeit einige Dinge im Hinterkopf, die aber noch kein Artikel geworden sind. Ich kann aber sagen, daß es dieses Jahr ein oder zwei Sätze zu dieser Problematik geben wird.

Bis dahin empfehle ich in schamloser Eigenwerbung die Artikel der Mythopolis-Reihe 😀