„How often is it that the angry man rages denial of what his inner self is telling him.“

Frank Herbert, Dune

1956.

Auf einem Treffen des American Petroleum Institute hält ein unscheinbarer Herr einen eher trocken wirkenden Vortrag, der trotzdem für einige Erheiterung beim Publikum sorgt. Marion King Hubbert spricht zu den Anwesenden über seine Überzeugung, daß die Erdölförderung der USA in den späten 60er bis frühen 70er Jahren einen Höhepunkt erreichen werde, um danach in einen stetigen Sinkflug zu gehen.

Wie der Name schon andeutet, ist das American Petroleum Institute der größte Interessenverband der amerikanischen Öl- und Gasindustrie, also ein recht mächtiger Club. Auch der Vortragende ist kein Ökofanatiker oder ein Grüner. Das wäre in den USA des Jahres 1956 vermutlich unamerikanisch gewesen, wie ein McCarthy das ausgedrückt hätte, oder aber kommunistisch, was natürlich auf dasselbe hinausläuft. Aber „grün“ war in dem Jahr noch nicht erfunden, die Straßenkreuzer konnten nicht groß genug sein, die Heckflossen auch nicht, jede amerikanische Küche brauchte natürlich eine Mikrowelle und wenn man dafür ein oder zwei Atomkraftwerke mehr bauen mußte, war das nur allzu recht, denn Amerika brauchte Bombenstoff im atomaren Wettrüsten mit den Russen.

Nein, Hubbert war zuständig für Geologie und Geophysik und arbeitete außerdem für die Shell Company, hielt also einen Fachvortrag vor einem Lobbyverband seines Arbeitgebers. Um so ungewöhnlicher war es, daß Hubbert zwei grundlegende Dinge in Frage stellte: Die Unendlichkeit der Ölvorräte und auch die Annahme, daß man natürlich immer weiter mehr und mehr von diesem Zeug aus dem Boden holen würde.

Die Teilnehmer waren, wie erwähnt, über den lustigen Profesor sehr erheitert, ein Angestellter von Shell soll Hubbert unmittelbar vor seinem Auftritt noch gebeten haben, die Sache nicht durchzuziehen. Aber der Mann ließ sich da nicht aufhalten, immerhin hatte er seine Zahlen gründlich in Kurven und Schlußfolgerungen übersetzt, warum also nicht darüber reden?

In den Folgejahren geriet Hubbert durch eine Pressekampagne und das noch sehr viel wirksamere Hören-Sagen in den Ruf eines verrückten Professors und wurde massiv diskreditiert. Das ganze Konzept erschien auch viel zu abenteuerlich. Mehr und mehr Öl wurde gefunden, es schien überhaupt kein Ende zu geben. Die Ölförderung der USA war seit Anfang des 20. Jahrhunderts um 7,6 Prozent pro Jahr gewachsen – durchschnittlich, trotz Großer Depression. Alles Fakten, auf die Hubbert in seinem Vortrag sehr wohl hinwies, immerhin war der Mann Wissenschaftler. Das Jahr 1966 schließlich brachte soviel neues Öl im Boden, wie man es noch nie zuvor gefunden hatte. Der verrückte Professor schien also tatsächlich verrückt zu sein.

Aber offensichtlich waren das auch noch andere, denn 1960 gründeten diverse Staaten, die etwas mit Öl zu tun haben, eine Organisation namens OPEC. Auch hier runzelten diverse amerikanische Firmengrößen die Stirn und fragten sich, was denn dieses Kartell wohl für ein Ziel haben könnte. Die offizielle Linie war relativ einfach: Die OPEC wollte durch entsprechende Regulierung des Marktes dafür sorgen, daß ihre Mitglieder möglichst viel Geld mit ihrem Öl verdienen konnten. „Regulierung“ bedeutet in dem Fall, daß man sich dreimal jährlich trifft, um über Förderquoten zu sprechen, um so die Ölmenge am Markt und damit den Preis entsprechend steuern zu können.

Erleichtert lachte man in den USA wieder über diese Handvoll machtloser Clowns, denn schließlich waren es die USA, die mit ihrer Förderung als größter Ölanbieter der Welt die Preise bestimmten. Und die waren niedrig, niedrig genug jedenfalls für Fahrzeuge, deren Rückbank etwa so groß war wie das heutige durchschnittliche Wohnzimmer in Deutschland.

Man wählte also J. F. Kennedy zum Präsidenten, irgendwer erschoß den Kerl, die Revolution auf dem Musikmarkt brach aus und brachte in Europa die Beatles hervor, Frauenröcke wurden plötzlich sehr viel kürzer, der Vietnamkrieg gewann an Schwung und außerdem mußte man die Russen auf dem Weg zum Mond schlagen, denn schließlich mußte man danach ja die Raumstationen bauen und das All besiedeln. Wen kümmerten da ein Professor und ein paar Scheichs?

1971 hörten die Mitglieder des American Petroleum Institute dann auf zu lachen. Aus völlig unerklärlichen Gründen förderten die USA nämlich weniger Öl als im Vorjahr. Das Ganze lief anschließend nach dem sattsam bekannten Muster ab. Alle taten überrascht und sagten: „Hätte uns doch mal jemand rechtzeitig gewarnt!“

Das ein Mann namens Hubbert das bereits 15 Jahre zuvor getan hatte, wurde in dem Moment natürlich spontan nicht erwähnt. Auf jeden Fall sanken die Förderzahlen auch im Jahr 1972 weiter ab. Nichts Dramatisches, aber eben weniger als vorher. Plötzlich standen die USA da und waren nicht mehr in der Lage, auf den steigenden Energiehunger des Landes zu reagieren, indem man versuchte, die eigene Produktion zu steigern. Zusätzliche Energie würde importiert werden müssen. Zusätzlich zu dem, was die USA ohnehin bereits importieren mußten, denn die größte Fördernation der Welt war zu diesem Zeitpunkt schon länger nicht mehr in der Lage, ihren Bedarf nur aus einheimischen Quellen zu decken. Seit den 50er Jahren wurde Öl importiert, damals aus dem zweitgrößten Förderland der Welt, Venezuela.

Rein wirtschaftshistorisch gesprochen hatten die USA damit ihre Rolle als „swing producer“ verloren. In Sachen Öl beschreibt dieser Ausdruck ein Land, das in der Lage ist, relativ schnell seine Förderrate nach oben zu schrauben, das sprichwörtliche „den Hahn weiter aufdrehen“. Eine solche Nation bestimmt letztlich die Entwicklung der Ölpreise entscheidend mit, denn sie hat den größten Einfluß auf die Regulierung der Rohstoffmenge am Markt. Diese dominierende Rolle hatten die Amerikaner über Nacht verloren. Wobei „über Nacht“ natürlich auch nur dann stimmt, wenn man vorher die ganze Zeit tief und fest geschlafen hatte.

Damit begann die große Stunde der OPEC und Saudi-Arabiens, dem Land, von dem zu diesem Zeitpunkt klar war, daß es wohl über noch mehr Öl verfügte als die USA. Die Clowns mit ihrem Ölkartell sahen plötzlich nicht mehr so amüsant aus.

Nur zwei Jahre nach dem amerikanischen Peak Oil kam es im nahen Osten wieder einmal zu einem Krieg. Die arabischen Nachbarn Israels wollten wieder einmal auf den Putz hauen und griffen am 6. Oktober 1973 den von den USA hochgerüsteten Staat an. Clevererweise war dieser Tag der höchste jüdische Feiertag Jom Kippur, was dem Krieg auch seinen Namen geben sollte.

Besonders Ägypten hatte mit den Israelis noch ein – vermutlich nicht koscheres – Hühnchen zu rupfen. Denn nur sechs Jahre vorher hatte Israel die Frechheit besessen, die Sinai-Halbinsel und die Golan-Höhen zu besetzen, also ägyptisches und syrisches Staatsgebiet, außerdem noch ein bißchen Jordanien.

Gut, Ägyptens Präsident Nasser hatte 1967 die Meerenge von Tiran für israelischen Schiffsverkehr gesperrt, außerdem die UN-Truppen aus dem Sinai rausgeworfen und dann ein paar Panzer und Truppenteile an der israelischen Grenze aufmarschieren lassen – so etwa 100.000 Mann – aber wer wird denn so kleinlich sein?

Jedenfalls fühlten sich Ägypten und Syrien ungerecht behandelt, denn Israel weigerte sich hartnäckig, das damals besetzte Gebiet wieder freizugeben. Die Antwort auf diese unerträgliche Aggressionshaltung Israels war also ein weiterer Überfall seiner Nachbarn. Anfangs waren die Israelis etwas überrascht, immerhin war gerade Feiertag, aber dann entschlossen sie sich zur üblichen Taktik: Wenn schon einer angreift, kann man den Krieg ja auch gewinnen.

Das klappte so gut, daß die israelischen Truppen nach ein paar Tagen nicht nur den Sinai zurückerobert hatten, sondern auch noch dabei waren, den Suezkanal zu überschreiten – der war 1967 die Waffenstillstandslinie gewesen. Schließlich wurde der Krieg durch eine UN-Resolution gestoppt. Zu diesem Zeitpunkt waren sowohl Ägypten als auch Syrien militärisch geschlagen. Der Sicherheitsrat intervenierte übrigens auf Drängen der USA, denn die befürchteten, daß die Sowjetunion der Niederlage ihrer Vasallen nicht länger zusehen würde. Man hatte sogar bereits DEFCON 3 ausgerufen, also die Einsatzbereitschaft der Atomstreitkräfte. Damit ist auch klar, daß der Jom-Kippur-Krieg nicht anderes war als ein weiterer Stellvertreterkrieg im Nahen Osten.

Entscheidend war aber die Handlung der OPEC vor diesem Hintergrund. Das Ölkartell verhängte nämlich ein Embargo gegen den Westen, um hier politisch Druck auszuüben. Erstmals wurde Erdöl damit ganz offensichtlich als Waffe eingesetzt, um politisches Wohlverhalten zu erzwingen. Zumindest habe ich das mit dem Embargo so in der Schule gelernt. In Wirklichkeit verringerte die OPEC die Fördermenge um ganze 5 Prozent.

Diese Verringerung genügte jedoch, um den Ölpreis im Oktober 1973 von drei auf fünf Dollar pro Barrel heraufzuschrauben. Klingt aus heutiger Sicht lächerlich, ist aber eine Preissteigerung von satten 70 Prozent. Im Verlaufe des Jahres 1974 stieg der Ölpreis auf über 12 Dollar pro Faß, das war also das Vierfache des alten Preises.

Eine kleine Veränderung macht die Abhängigkeit des Westens vom Öl offensichtlich.

Eine meiner Kindheitserinnerungen betrifft autofreie Sonntage. In den USA bildeten sich Schlangen an Tankstellen, schließlich wurde das Benzin rationiert und man mußte nach Nummernschild tanken. Einen Tag die geraden Nummern, einen Tag die ungeraden.

Uns Kindern war das völlig egal. Ich fand autofreie Straßen klasse, da konnte man sich endlich mal austoben und mußte nicht ständig auf die doofen Erwachsenen aufpassen. Wenn man vier Jahre alt ist, ist eine asphaltierte Straße eindeutig nicht zum Autofahren gedacht.

Ab 1974 wurde der Ölpreis dann beständig angehoben, um die Inflation des US-Dollar auszugleichen. Die wiederum war eine unmittelbare Folge der US-Geldpolitik. Ein Präsident namens Nixon verkündete nämlich die Schließung des sogenannten Goldfensters, da seine Berater im mitgeteilt hatten, daß die USA nur aus ihrer Wirtschaftskrise herauskommen würden, wenn es mehr Kredit und Geld gäbe. Also mußte man die noch immer nominell vorhandene Bindung des Dollar – die Öl-Handelswährung – an eine Goldreserve aufgeben. Die erste Ölkrise führte also damit unmittelbar zu der unendlichen Geldvermehrungspolitik durch Kreditvergabe, wie wir sie heute kennen.

Die Wirtschaftskrise, die man mit der Geldflut bekämpfen wollte, war natürlich direkte Folge des Energiemangels durch das Öl,,embargo“.

In Deutschland betrieb das Wirtschaftsministerium eine Kampagne unter dem Motto „Energiesparen ist unsere beste Energiequelle“. Damals scheint es in Ministerien vernunftbegabte Beamte gegeben zu haben.

Das Embargo, das eigentlich gar keins war, führte der Welt deutlich vor Augen, wo ihre Achillesferse lag. In den USA sank der Energieverbrauch von 1974 bis 1979 um satte 15 Prozent.

Ein Mann names Carter wurde Präsident und hielt als erster – und meines Wissen einziger – Präsident eine Rede an die Nation, in der Worte vorkamen wie „Grenzen“ und Aussagen der Art „das geht so nicht weiter, wir müssen da mal was tun“, womit Carter den ganzen American way of life meinte. Was wohl auch der Grund war, daß der Mann nur eine Amtszeit bekam, von gewissen außenpolitischen Querelen mal abgesehen. Aber das ist eine andere Geschichte.

Es bleibt die Tatsache, daß ein recht nüchterner Geologie-Professor eine Hypothese aufgestellt hatte, die sich schließlich als völlig korrekt erwies: Öl ist nur in einer bestimmten Menge vorhanden und diese Menge muß irgendwann einmal zur Hälfte aufgebraucht sein, was wiederum bedeutet, daß danach die weltweite Fördermenge absinken muß.

Natürlich findet dieser Vorgang nicht überall gleichzeitig statt, also kann man aus anderen Feldern mehr Öl raufholen, um den Abstieg der ältesten Felder zu kompensieren. Eine Plateauphase im Kurvenverlauf ist die Folge. Aber irgendwann erreichen eben alle wirklich großen Ölfelder ihren Peak und treten danach in ihre Verfallsphase ein. Hubbert, inzwischen längst rehabilitiert, versuchte in den 80er Jahren, einen Zeitpunkt für den globalen Peak zu finden, was aber naturgemäß nicht exakt im Ergebnis sein kann. Sein Ergebnis war schließlich „um das Jahr 2000″ mit einem Unsicherheitsfaktor von ±10 Jahren.

Wir wissen heute, daß Hubbert wieder einmal recht behalten hat. Die globale Ölförderung erreichte ihr Maximum im Jahr 2006. Peak Oil ist also keine Hypothese eines verrückten Professors und auch kein Zukunftsszenario für das Jahr 2300. Dieser Prozeß ist bereits Vergangenheit und schreitet mit jedem Tag des Ölkonsums auf unserem Planeten weiter voran.

Es gibt auch aktuell wieder Stimmen, die diese Tatsache mit allen Mitteln abstreiten und auf die steigenden Gesamtzahlen bei der Ölfördermenge verweisen. Seltsamerweise tauchen diese Stimmen in den letzten 15 Jahren regelmäßig auf und sie werden jedes mal lauter, schriller und anklagender in Richtung der „Peak Oil-Spinner“, die die Frechheit haben, zu behaupten, daß unsere wichtigste Ressource irgendwelche Probleme bereiten könnte. Je nach Zeitung oder Magazin hält das Öl in den Artikeln entweder unendlich oder noch mindestens 30 oder 50 Jahre, das scheint auch gerne mal vom Alter des zuständigen Redakteurs abzuhängen.

Bild 1: Cover der US-Monatszeitschrift „The Atlantic“ vom Mai 2013

Im Leitartikel wird ausgiebig der Frackingboom gefeiert und die Bemühungen Japans, die Ausbeutung von Metanhydraten voranzutreiben. Ein Ende des fossilen Zeitalters wird wieder mal nicht wirklich in Betracht gezogen. Link zum Artikel

Die vollkommen logische Annahme, daß ein Glas irgendwann einmal leer sein muß, wenn mehr und mehr Leute Strohhalme hineinstecken, um mitzutrinken, wird also auch heute noch gerne einfach negiert, üblicherweise von Ökonomen, nicht von Naturwissenschaftlern.

Für Ökonomen ist die Zunahme an Strohhalmen ein Beweis dafür, daß mehr Flüssigkeit im Glas ist. Außerdem kann man jederzeit ein neues Getränk bestellen und wenn die alte Sorte leer ist, kann man problemlos eine völlig neue bestellen, die auch noch besser schmeckt.

Ökonomen behandeln das Problem mit Öl also gar nicht als ein solches, sie ignorieren es einfach. Die Peak-Oil-Verkünder hingegen gehen normalerweise immer nur von einer mengenmäßigen Sicht an das Szenario heran. Haben wir weiter steigende Nachfrage bei stagnierendem oder sinkendem Angebot, muß der Preis steigen. Tut er das, werden die Kosten irgendwann die Weltwirtschaft zusammenbrechen lassen. Teures Öl ist also nach dieser Ansicht der Treiber für das letztliche Krisenszenario.

Aber aktuell sinkt der Ölpreis ja bereits seit einem Jahr wieder deutlich ab. Woraus die entsprechenden Journalisten und Ökonomen jubelnd den Schluß ziehen, daß diese ganze Sache mit Peak Oil ja jetzt wohl endgültig vom Tisch sei. Denn eine Ressource, deren Preise sinken, muß ja im Übermaß vorhanden sein, klare Sache. Ist halt nur komisch, daß die Preise für alle Industrieressourcen, also Kupfer, Blei, Zink, Zinn, Phosphate, Gold, Silber und wasauchimmer sich seit einiger Zeit abwärts bewegen. Ich wußte gar nicht, daß wir irgendwo neue Vorkommen an Kupfer oder so entdeckt haben, das muß meiner Aufmerksamkeit entgangen sein.

Irgendwie scheinen mir die Ansichten der Ökonomen und der „teures Öl“-Fraktion zu simpel.

Peak Oil bedeutet nicht das Ende des Öls. Die Probleme beginnen lange vorher. Unsere Wirtschaft braucht einen kalkulierbaren Preis.

Überall treffen wir derzeit auf die Paradoxien einer vernetzten Welt. Zumindest erscheinen die Dinge paradox, bei näherem Hinsehen sind sie es aber oft nicht. Eine atomare Einigung mit dem Irak nach 13 Verhandlungsjahren sieht positiv aus. Kommt dadurch jetzt aber mehr Öl auf den Weltmarkt?

Die Wahrscheinlichkeit besteht, was wiederum bedeuten würde, daß die Ölpreise mittelfristig niedrig blieben oder sogar noch weiter sinken, also unter die 40- oder sogar 30-Dollar-Schwelle.

Damit wiederum wäre das außerordentlich teure Fracking in den USA ebenso erledigt wie die ökologische Katastrophe, die unter dem Namen „Teersand“ firmiert. Schon Anfang 2014 brauchten über 100 Ölfirmen, die unter anderem auch auf dem Frackingmarkt aktiv sind, eigentlich einen Ölpreis jenseits von $120, um operative Gewinne erzielen zu können.

Aber diesen Preis gab es niemals, denn die Ölfirmen machen ja den Preis nicht. Der Markt macht den Preis und der lag Anfang 2014 etwa bei $115 und begann dann im Sommer 2014 die Talfahrt, die zu den aktuellen Preisen geführt hat. Nicht etwa, wie damals auch von deutschen Journalisten verlautet, weil das Fracking eine „Ölflut“ ausgelöst hätte. Nein, die Nachfrage hatte sich einfach schlechter entwickelt als gedacht.

„Als gedacht“ oder „als erwartet“ ist immmer der Liebling der Ökonomie heutzutage. Man hatte also mit höherer Nachfrage gerechnet, die aber nicht kam, also sanken die Preise, weil einfach Öl im Regal liegenblieb, sozusagen.

Preise für Rohstoffe reflektieren heutzutage bei weitem nicht alle Kosten der Ressourcengewinnung. Ohne Externalisierung wären viele Dinge unserer industriellen Welt wesentlich teurer, vom Rindfleisch bis zur Tankfüllung. Ich hatte das schon mal irgendwo erwähnt, glaube ich.

Rohstoffpreise reflektieren kurzfristig schlicht und einfach das, was sich die Endverbraucher leisten können. Wobei Endverbraucher hier auch Industrien sein können oder Staaten, denn auch die können ja nicht beliebig hohe Preise hinnehmen für ihre Einkäufe bzw. Importe. Die Nachfrage nach Öl war also niedriger als erwartet, da das Öl bereits vorher zu teuer war.

Zu teure Energie bedeutet zu hohe Preise für den Verbraucher, sei es beim Tanken, beim Heizen, indirekt bei der Miete oder bei sonstigen Lebenshaltungskosten. Geld, das an der einen Seite verschwindet, wird woanders eingespart.

So ist in den letzten Jahren zum Beispiel die Anzahl der gefahrenen Meilen in den USA beständig gesunken. Für die Nation, die das „happy motoring“ erfunden hat, ein geradezu obszönes Menetekel an der Wand. Es gibt sogar immer mehr Jugendliche in den USA, die ein Auto für eine unnötige bzw. eine zu teure Anschaffung halten. Man kann es sich schlicht nicht mehr leisten, da helfen weder Collegeabschlüsse noch die damit verbundenen Schulden.

Diese Studienschulden haben 2012 erstmals den Wert der restlichen Haushaltsschulden in den USA überschritten. Alle auf Pump gekauften Flachbildfernseher, Trockner, Poolheizungen, Klimaanlagen und Waschmaschinen waren also nicht soviel wert – in Krediten – wie die Ausbildung der nächsten Generation, die dieses ganze Zeug noch mal hätte kaufen sollen.

Jetzt könnte man denken, der sinkende Ölpreis wäre gut, denn damit sinken ja auch so ziemlich alle anderen Preise. Doch das führt zurück zum Fracking.

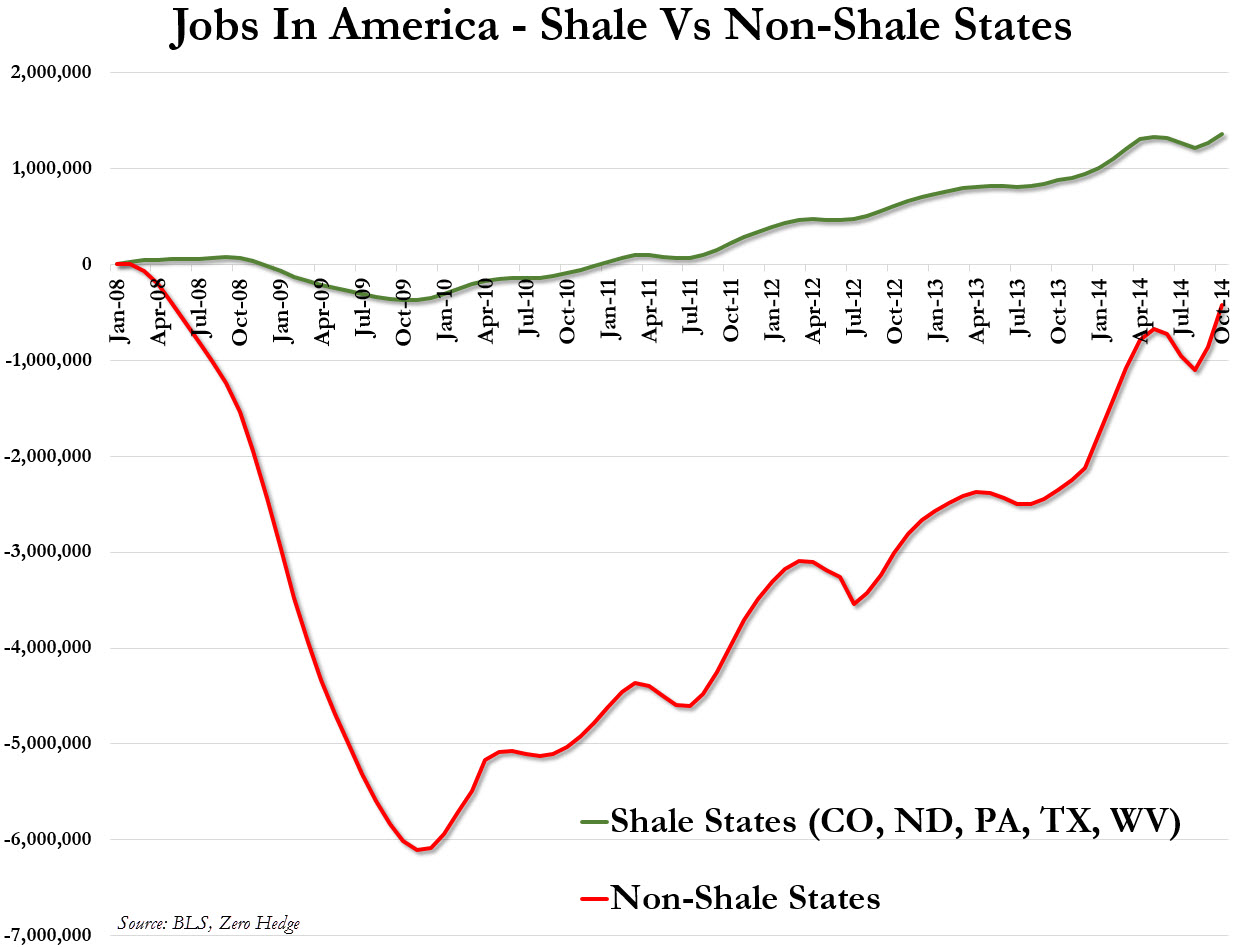

Alle Arbeitsmarktdaten der USA zeigen eindeutig, daß die Staaten mit steigenden Arbeitszahlen in den letzten Jahren Colorado, Texas, North Dakota, Pennsylvania und West Virginia sind. Das sind die Bundesstaaten mit den größten Frackingaktivitäten. Auch der seit 2009 zu sehende leichte Anstieg der globalen Ölfördermenge ist auf das Fracking und andere Methoden zurückzuführen, die die Ölindustrie als „unkonventionelles Öl“ zusammenfaßt.

Bild 2: Entwicklung der Arbeitsmarktzahlen in den US-Bundesstaaten mit Fracking und denen ohne. Der Unterschied ist signifikant.

Quelle: Zero Hedge

Die obige Grafik erlaubt den Umkehrschluß, daß sinkende Preise, wie wir sie aktuell erleben, für den US-Arbeitsmarkt nichts Gutes bedeuten werden.

Preise von aktuell knapp 50, in Zukunft vielleicht weniger als 40 Dollar sind für diese Industrie der Todesstoß. Und tatsächlich sinken die Förderzahlen aktuell in den USA auch ab, ebenso sind die ersten Massenentlassungen in der Frackingindustrie durchgeführt worden. Der niedrige Preis führt also zur Zerstörung einer Industrie, die für ihr weiteres Bestehen auf einen deutlich höheren Preis angewiesen ist.

Was wiederum zu schlechteren Wirtschaftsdaten führt und mehr Leuten, die keinen Job und somit kein Geld mehr für den Konsum haben. Trotzdem fördern die restlichen Beschäftigten das Öl weiter, denn die entsprechenden Firmen haben ja nichts anderes, was sie sonst verkaufen könnten. Außerdem gibt es natürlich für eine Frackingbohrung und -erschließung bestehende Verträge, die muß man einhalten. Also wird trotz sinkender Preise weiter Öl gefördert, stellenweise erhöht man die Produktion noch, damit man als Firma die eigene Kreditlinie bedienen kann. Denn wenn man nichts tut, stirbt der Hamster im Laufrad eines plötzlichen Todes, die Firma geht pleite, die entsprechenden Banken müssen ihre Kredite abschreiben. Unschöne Sache.

Erst an dieser Stelle wird aus der sinkenden Nachfrage nach Öl bzw. einer Nachfrage, die niedriger ist „als erwartet“, eine Ölflut. Genau genommen ist es ein Ölstau. Gab es im Oktober 2014 noch etwa 0,3 Millionen Barrel pro Tag als Überangebot am Markt – übrigens etwa 0,3 Prozent der Gesamtnachfrage, also nicht gerade eine Schwemme – stieg dieses Überangebot bis zum Frühjahr 2015 deutlich an und liegt aktuell bei etwa 1,4 Millionen Barrel.

Alle diese miteinander verbundenen Faktoren führen dazu, daß die Preise niedrig bleiben oder sogar sinken müssen, damit irgendwer noch irgendwas verkaufen kann. Immerhin bestehen die USA zu über 60% aus privatem Konsum.

Doch die einen haben noch immer kein Geld, um mehr zu konsumieren. Die anderen wiederum sind mißtrauisch und bleiben eher auf ihrem bißchen Geld sitzen. Banken vergeben bei Minimalzinsen keine Kredite, ganz besonders, da es nirgendwo in der Realwirtschaft Projekte gibt, die 10 oder mehr Prozente an Rendite abwerfen, wie es die Bankhäuser gerne hätten.

Und so stagniert die Wirtschaft weiter vor sich hin, denn, wie bereits erwähnt, bedeutet Wirtschaftswachstum immer eine Ausweitung von Krediten verbunden mit einem steigenden Energieüberschuß pro Kopf der Bevölkerung.

Diesen Überschuß aber muß sich die Bevölkerung natürlich, ganz marktwirtschaftlich gesprochen, auch leisten können.

Vor einigen Jahren wäre hier der klassische Konsumkredit eingesprungen, gerade in den USA. Man benutzt halt fünf Kreditkarten, von denen 3 dazu dienen, die Schulden der anderen beiden zu bedienen. Ein in den USA übrigens durchschnittliches Szenario in einer Familie. Doch aktuell wollen die Banken solche Kreditlinien nicht vergeben und die Verbraucher wollen sie nicht haben. Besonders die nicht, die womöglich gerade keinen Job mehr haben oder kein Haus.

Insgesamt haben wir damit das Bild, das sich aktuell global abzeichnet: Ein stark sinkender Ölpreis, der aber nicht zu einer Belebung der Wirtschaft führt. Allein das Bejubeln der Arbeitsmarktzahlen aus den USA ist symptomatisch. Wie man der Grafik 2 entnehmen kann, zeigt sich da zwar eine Erholung, aber insgesamt sind die USA gerade einmal wieder auf dem Niveau von 2008.

Gleichzeitig stirbt eine Industrie, die eigentlich als Ölversorgung der Zukunft hochgejubelt worden ist, eines recht schnellen Todes. Was wiederum dazu führen wird, daß Mensch ab spätestens 2020 eine immer größere Lücke in der globalen Energieversorgung haben wird. Denn alleine durch das Bevölkerungswachstum und solche Länder wie China, Brasilien und den afrikanischen Kontinent wird sich der Gesamtbedarf an Energie weiter erhöhen. Langsam vielleicht, aber er wird steigen.

Irgendwann wird also auch der Preis fossiler Rohstoffe wieder ansteigen, aber dann wird es zu spät sein. Die einmal stillgelegte Frackingindustrie wird sich nicht einfach so wiederbeleben lassen. Abgesehen davon sind natürlich die überhaupt vorhandenen Reserven recht begrenzt, rein global gesehen spielt dieses Öl und Gas eigentlich kaum eine Rolle.

Der Tod des idealen Preises im Ölmarkt wird diesen über kurz oder lang massiv destabilisieren.

Ökonomisch ausgedrückt ist die Sache relativ simpel: Goldlöckchen ist tot.

Englischsprachige Astronomen haben die Eigenart, die Zone um eine Sonne, in der es Leben nach irdischer Art geben könnte, also mit flüssigem Wasser und brauchbaren Temperaturen, als „Goldlöckchen-Zone“ zu bezeichnen, nach dem gleichnamigen Märchen. In einer Version dieser Geschichte probiert Goldlöckchen im Haus der drei Bären nämlich drei Schüsseln mit Brei: Der erste ist zu heiß, der zweite zu kalt, der dritte ist aber genau richtig.

In der Ökonomie gibt es etwas ähnliches, nämlich den idealen Preis. Dieser liegt in einem Bereich, der es dem Erzeuger ermöglicht, ordentlich Profite einzufahren, aber gleichzeitig niedrig genug ist, um eine breite Masse an Käufern zu haben.

Bei Öl ist das Problem, daß eben der Industriepreis nach verläßlichen Schätzungen aktuell eher so bei 130 Dollar aufwärts liegen müßte. Hier gäbe es Gewinne und die Möglichkeit, diese in weitere Projekte zu investieren, zum Beispiel in die Ausbeutung der Arktis, um die ja auf der politischen Bühne schon viel TamTam gemacht wird. Die ökologischen Aspekte zu diesem Thema lasse ich mal weg.

Der Konsum-Preis, also der Preis, den sich der Endverbraucher erlauben kann, liegt aber offensichtlich deutlich niedriger, denn selbst bei knappen 50 Dollar seit mehreren Monaten zeigt die Weltwirtschaft keine Anzeichen einer deutlichen Erholung. Im Gegenteil scheint der niedrige Ölpreis sogar zum Zusammenbruch diverser Spekulationsblasen weltweit zu führen, die sich völlig unerwartet in den letzten Jahren gebildet haben. Das liegt bestimmt an dieser Überregulierung des Finanzmarktes, über die Börsianer und Banker sich immer so weinend beklagen.

Eigentlich war es ein allgemein verbreitetes Szenario unter Akademikern, die sich mit Peak Oil auseinandersetzen, daß eine Verknappung von Öl zu stetig weiter steigenden Preisen führen würde, die wiederum dann einen Zyklus von Boom und Bust auslösen, im Fachjargon „erhöhte Volatilität“ genannt.

Also etwa das Szenario, daß sich seit 2008 auch abgespielt hat. Erst stieg der Preis massiv an, dann brach er zusammen, dann stieg er wieder und überschritt 2011 erstmals die 100-Dollar-Marke im Jahresschnitt. Aber dann blieb Öl stabil teuer.

Aktuell sieht es aber so aus, als wären zu niedrige Preise der wesentlich stärkere Treiber hinter Peak Oil. Da es keinen idealen Preis mehr gibt, da Goldlöckchen tot ist, hat die Weltwirtschaft nur noch die Wahl zwischen zu teurem Öl für die Verbraucher oder zu billigem Öl für die Ölindustrie.

Natürlich sind auch Nationen in diesem Zusammenhang Verbraucher. Wenn die USA weniger Öl importieren müssen, weil sie fracken wie die Doofen, spart das erst mal kein Geld, wenn der Preis hoch bleibt. Dafür macht es politisch unabhängiger. Fällt der Preis, werden auch die Importe billiger, was dann endlich mal Geld spart. Dummerweise bricht dann eben die zukünftige Versorgung zusammen, weil die Ölindustrie nur Verluste einfährt.

So paradox das also erscheinen mag – die niedrigen Preise der letzten Monate werden die Zukunft der globalen Zivilisation stärker und schneller in Frage stellen als die hohen Preise vorher das je vermocht hätten. Am Ende wird die Volatilität so groß sein, daß überhaupt keine Preisbildung mehr möglich ist.

Hallo,

ich hab‘ mich in den letzten Monaten ziemlich intensiv mit dem Thema beschäftigt, könnte viel dazu schreiben…

„Peak oil“ ist – anders als ich früher dachte – noch NICHT überschritten. Die neue Kurzform könnte lauten „peak cheap oil“, also „konventionelles“ Öl.

Steven Kopits meinte, der Ölpreis werde Mitte 2015 wieder steigen: das ist nicht eingetreten.

Soweit ich es verstehe, wird die Produktion in vielen Fällen selbst dort forgesetzt, wo massive Verluste entstehen, aus verschiedenen Gründen. Die großen Konzerne setzten offenbar darauf, daß der Ölpreis rasch wieder steigen würde (vermutlich ähnlich wie Kopits gedacht), werden jetzt aber unsicher, wenn ich nicht irre. Überall wird heftigst an der Kostenschraube gedreht, Projekte aufgeschoben, teilweise verkauft (solange sich noch Käufer finden…).

Den US-Schieferöl-Produzenten steht das Wasser bis zum Hals. Kürzlich las ich, daß die US-Bankenaufsicht mahnt, die Kredite an solche Firmen neu zu bewerten – die Kredite trocknen aus, die Insolvenzen rücken näher, nehmen zu. (Das Gleiche in Kanada…)

Eine interessante Frage: wer wird die insolventen Firmen für ein Taschengeld übernehmen? Vielleicht die Großbanken, die bis heute die Illusion schüren, die Fracking-Firmen würden durch Innovationen usw. immer billiger produzieren?

Eine andere interessante Frage: Wer berät eigentlich den gigantischen saudiarabischen Staatsfond bei seinen Anlageentscheidungen? Ich spekuliere ‚mal: da könnten – offen oder verkappt – „Agenten“ der US-Großbanken sitzen, die eben den Saudis raten, ihre Produktion zu steigern, so den Ölpreis weiter nach unten zu treiben (es wird auch gemunkelt, daß von dieser Seite aus „geshorted“ wurde, um bei – selbst verursachtem – Ölpreisverfall noch einen gewissen Gewinn zu erzielen…): Cui bono – könnten evtl. die Saudis irgendwie daran beteiligt sein – oder den US-Großbanken helfen -, in den Besitz der in Insolvenz gehenden Fracking-Firmen zu gelangen?

(Waren es nicht US-Großbanken, die früheren Regierungen in Griechenland dabei behilflich waren, mit gefälschten Statistiken ihre Kreditaufnahme krass zu erweitern?)

Die Saudis nehmen derzeit in sehr großem Umfang Kredit auf (um den Staatshaushalt trotz niedriger Ölpreise aufrechterhalten zu können): Wer ist wohl der Kreditgeber und verdient an den Zinsen, die SICHER nicht nahe bei Null liegen? Wäre schon interessant zu wissen…

Goldman-Sachs verbreitet unermüdlich, daß Öl noch billiger werde (gar 20$?), über Jahre billig bleiben werde: Kaum möglich, es sei denn, sie würden sehr eng mit Saudi-Arabien zusammenarbeiten und dafür sorgen, daß die mit neuesten Methoden (etwa auch in den USA „freigesetzten“ Fachleuten) die Produktion noch jahrelang hoch halten oder gar ausweiten zu können.

Der billige Ölpreis ist Schmierstoff für immer neue Flugzeugbestellungen (wichtig für Boeing…), für kostengünstige weltweite Schiffstransporte, für viele weitere Bereiche vom Militär (Rüstungs-Profite…) bis zur Landwirtschaft: Möglicherweise ist mit Verlusten produziertes billiges Öl in einer Gesamt-Rechnung / -Betrachter solcher (hypothetischer) Drahtzieher unter dem Strich immer noch profitabel?

Wer immer es ist, der im Voraus weiß (weil selbst bestimmt), wohin sich solche zentralen Größen wie der Ölpreis bewegen werden, kann damit eigene Gewinne steuern: Billiges Öl = hohe Flugzeugbestellungen, also vorher entsprechende Aktien kaufen. Bevor der Ölpreis dann wieder zum Steigen gebracht wird, diese Aktien – VORHER! – mit Gewinn abstoßen. Usw. usf.

Dabei gehe ich von einem sehr langen Zeithorizont aus.

Der US-Silber-Experte Ted Butler berichtet seit Jahren, wie eine bestimmte Großbank offenbar einerseits den Silberpreis systematisch nach unten manipuliert, andererseits gigantische Silbervorräte hortet, BILLIG eingekauft. (Er vermutet, daß die verfassungsgemäß von der US-Münze angebotenen Silberdollar zu einem erheblichen Teil aufgekauft und in Barren umgeschmolzen werden, die sich effizient lagern lassen.)

Irgendwann schießt der Silberpreis dann in die Höhe, wie gehabt, und diese Bank wird durch Verkauf ihrer billig erworbenen Bestände einen phantastischen Gewinn machen…

Ähnliches läßt sich für diverse unverzichtbare (unersetzbare) Metalle vermuten, in Ansätzen auch nachweisen: Großbanken horten billig eingekaufte Bestände in Lagerhäusern…

Zurück zum Öl: die US-Lager sind fast randvoll gefüllt – und zwar zu einem nicht geringen Teil mit BILLIG IMPORTIERTEM Öl! (Warum an Venezuela 100 Dollar pro Faß bezahlen, wenn man es durch geschicktes Agieren auch zum halben Preis oder noch billiger bekommen kann – und gleichzeitig darauf hinzuarbeiten, die verhaßte Regierung dort loszuwerden, ohne Militär / Putsch wie einst in Chile?)

Wenn G-S einen über Jahre niedrigen Ölpreis vorhersagt, dann kann das entweder Propaganda sein (und tendentiell dem Ruf schaden), oder es könnte sich herausstellen, daß G-S die Macht und Beziehungen hat, um die Ölproduktion bei Bedarf etwas über dem Verbrauch zu halten und so den Preis nach unten manipulieren zu können (und natürlich auch nach oben, je nach aktueller Absicht).

Nicht Saudi-Arabien (eigenständig) als Kontroll-Instanz für den Ölpreis, sondern vielleicht G-S?

Ich habe jetzt etwas über ein Jahrzehnt intensiv „studiert“. Willkommen im Club 🙂

Das ist korrekt. Darauf komme ich aber noch in einem weiteren Beitrag im Blog. Eigentlich müßte ich deinen Kommentar ja redigieren, du greifst da voraus. Nein, kleiner Scherz, das bleibt natürlich stehen 😉

Und sollen sie ruhig Gold und Silber horten. Das wir denen, die es tun, im Ernstfall nicht groß weiterhelfen. Wir müssen ganz andere Dinge horten. Aber darauf komme ich auch noch.

Jetzt dreht Goldman-Sachs durch: „Goldman Sachs continues to roll out bearish predictions for oil prices. The latest from the investment bank is that oil prices could remain low for 15 years. Goldman made headlines recently when it outlined a scenario in which oil prices would drop to $20 per barrel. Now the bank is outdoing itself with a prediction that oil will remain around $50 per barrel though 2030.“ (Evan Kelly gestern auf oilprice.com )

(Denkbar wäre das allerdings, wenn G-S jetzt eine wirklich tiefe neue Weltwirtschaftskrise voraussieht, mit entsprechendem Einbruch der Nachfrage. Davon ist jedoch nicht die Rede…)

Leonard Brecken (ebenfalls gestern auf oilprice.com) sagt es deutlich:

„This is why cries from Goldman Sachs and others that oil will remain low (now for 15 years) are simply absurd.“ Und:

„… I honestly can’t say where prices are going. This past year proves that it is impossible to predict when the markets will start paying attention to fundamentals vs. propaganda. It’s obvious that forces want low oil; if nothing else to boost consumer spending …“

Soviel „Weisheit“ bei einer US-Großbank: wo soll das hinführen? Kindergarten-Wunschdenken: ich will aber…! Warten wir die reale Entwicklung ab.

Echt?

*anerkennender Pfiff*

Das ist aber mal eine Vorhersage, die einer Kassandra würdig ist, Respekt!

Ich behaupte, das wird nicht passieren. „Absurd“ trifft es noch nicht einmal so ganz. Hysterisch, würde ich sagen.

Denn selbst 50$ bedeuten den – wenn auch langsamen – Tod des Fracking. Kein Arktisöl. Weiter sinkenden Nettoenergiegehalt unserer Zivilisation.